Nicht nur Gold bricht Rekordpreise in diesem Jahr. Rhodium hat vor kurzem einen neuen Höchststand erreicht und wird deutlich über 20.000 USD pro Feinunze gehandelt. Damit ist Rhodium 20x so viel Wert wie Gold und eines der teuersten Metalle, das industriell verwendet wird.

Rhodium – das Metall für Katalysatoren

Für den Laien relativ unbekannt ist Rhodium nach einem Preisanstieg von mehr als 30 % in diesem Jahr derzeit einer der heißesten Handelsgüter. Rhodium erreichte seinen Höchststand im März und April diesen Jahres und stürzte dann schnell ab. Im Jahr 2008 steig der Preis auf über 10.000 USD pro Feinunze, hielt sich die nächsten Jahre bis 2018 Jahre aber relativ stabil um die 1.000 USD Marke. Aufgrund der gestiegenen Nachfrage durch die Automobilindustrie wird das Metall wieder heiß gehandelt, mit einem Preis um die 14.000 USD.

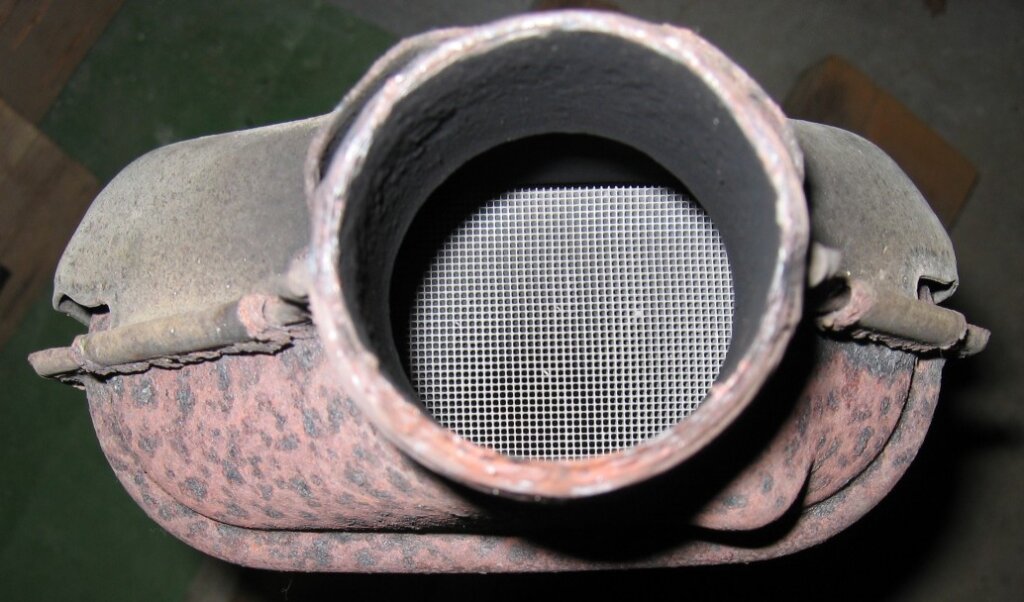

Rhodium findet industrielle Anwendung in Katalysatoren, einem Teil von Fahrzeugabgassystemen, die giftige Gasemissionen und Schadstoffe reduzieren. Nach Angaben von S&P Global Platts kommen fast 80 % der Nachfrage nach Rhodium und Palladium aus der weltweiten Automobilindustrie. Zum Glück für Südafrika werden rund 80 % des gesamten Rhodiums innerhalb der Landesgrenzen abgebaut.

Der Grund für den Preissprung des Metalls ist zum Teil seine Seltenheit, die jährliche Rhodiumproduktion liegt bei nur etwa 30 Tonnen. Zum Vergleich, Goldminen fördern jährlich zwischen 2.500 und 3.000 Tonnen des Edelmetalls. Rhodium profitierte auch vom Abgasskandal bei Volkswagen oder Dieselgate, dem Abgasskandal von 2015, der die Autoindustrie erschütterte. Die extremen Preisschwankungen lässt Rhodium als attraktive Anlage für Krisen aussehen. Da wichtige Volkswirtschaften wie China und Indien ihre Emissionsvorschriften verschärfen, erwarten die Bergbauunternehmen für Platingruppenmetalle (PGM) weiterhin gute Zeiten für Rhodium.

Der kleine Bruder von Rhodium – Palladium

Palladium hat ebenfalls gut vom Dieselgate-Skandal profitiert. Nachdem die Verkäufe von Dieselfahrzeugen einbrachen und Benzinalternativen wieder in Mode kamen, stürzte Platin, das hauptsächlich in Katalysatoren für Dieselfahrzeuge verwendet wird, ab, während das benzinfreundliche Palladium stieg. Das russische Bergbauunternehmen Nornickel ist der weltweit größte Palladiumproduzent und hat im Jahr 2019 86 Tonnen des Metalls fördern.

Palladium ist mit 2.153 USD je Feinunze das teuerste der vier großen Edelmetalle – Gold, Silber und Platin sind die anderen. Rhodium ist zwar teurer, gehört aber nicht zu den Edelmetallen. Es ist seltener als Platin und wird in größeren Mengen für Katalysatoren verwendet. In naher Zukunft dürfte die Nachfrage nach Metallen, die in Katalysatoren verwendet werden, stabil bleiben, was durch den wachsenden Automobilabsatz in Asien begünstigt wird. Die zunehmende Verbreitung von batteriebetriebenen Elektrofahrzeugen – die keine Katalysatoren verwenden – wird über längere Zeit zu einem Rückgang der Palladium und Rhodium Nachfrage führen.

Iridium – Hart und Hitzebeständig

Iridium ist eines der seltensten Metalle in der Erdkruste, mit einer jährlichen Produktion von nur drei Tonnen erzielt es aktuell einen Preis von 4.040 USD je Feinunze. Iridium ist fast so dicht wie das dichteste Metall Osmium und ist das korrosionsbeständigste Metallelement, resistent gegen Luft, Wasser, Salze und Säuren. Aufgrund seiner Härte lässt sich Iridium nur schwer in brauchbare Teile umwandeln, aber dieselben Eigenschaften, die die Verarbeitung erschweren, machen es auch zu einem wertvollen Zusatzstoff zur Verstärkung von Legierungen.

Obwohl es auch ein katalytisches Metall ist, wird Iridium wegen seines hohen Schmelzpunkts und seiner Korrosionsbeständigkeit bevorzugt für Tiegel verwendet. Wie andere Platinmetalle wird Iridium als Nebenprodukt von Nickel abgebaut, und wie bei anderen Platinmetallen befinden sich die größten Vorkommen in Südafrika und Russland. Aufgrund seiner Seltenheit in der Erdkruste macht es in der Regel nur einen kleinen Teil des Portfolios eines PGM-Bergbauunternehmens aus.

Platin weniger Wert als Platingruppenmetalle

Der Namensvetter der Platingruppenmetalle ist auch das am schlechtesten abschneidende Metall auf dem Markt, nachdem es durch den Abgasskandal bei Volkswagen einen enormen Schaden genommen hat. Platin wird in erster Linie in Katalysatoren für Dieselfahrzeuge verwendet. Ungefähr 45 % des 2014 verkauften Platins ging noch an die Automobilindustrie, bzw. an den deutschen Mittelstand, den Zulieferern der großen Autokonzerne. Als sich Verbraucher und Hersteller im Zuge von Dieselgate von Dieselfahrzeugen abwandten, verlor Platin gegenüber Palladium, das sich in Benzinfahrzeugen besser verhält.

Platin wurde traditionell zu einem höheren Preis als Gold gehandelt, und in Verbindung mit der Seltenheit von Platin im Vergleich zu Gold wird „Platin“ als Adjektiv mit einem höheren Prestige verbunden als Gold. Trotz der Schwierigkeiten von Platin und der Tatsache, dass Gold inzwischen höher gehandelt wird als Platin, ist dieser Ruf erhalten geblieben. Platin kostet heute die Hälfte von Gold, 864,10 USD je Feinunze.

Die Platinvorkommen konzentrieren sich weitgehend auf Südafrika, das rund drei Viertel der weltweiten Nachfrage deckt. Anglo American Platinum, Impala Platinum und Lonmin sind die weltweit größten Platinproduzenten.

(TB)